Philippe Bergeron-Belanger |

SaaS – Le guide complet pour investir (Partie II)

Fondée par Paul Andreola et Brandon Mackie, Smallcap Discoveries est une lettre d’investissement payante dédiée à la découverte des compagnies émergentes les plus prometteuses au Canada. Leur méthodologie leur a permis d’identifier et d’investir profitablement dans certains des titres les plus performants sur le marché boursier canadien au cours des dernières années. Leur style est simple mais efficace — investir au tout début du cycle de découverte d’un titre boursier à un prix irraisonnablement bas et le vendre plus tard dans le processus aux fonds institutionnels pour plusieurs fois leur mise de capital de départ.

Devenir membre procure plusieurs avantages intéressants, notamment un accès privilégié à Paul et Brandon sur leur forum de discussions et à des opportunités de placement privé exceptionnelles. Devenez membre dès aujourd’hui en cliquant par ici: Smallcap Discoveries.

-Traduction par Simon Boudreau

Bienvenue à la Partie II du guide complet pour investir dans le secteur SaaS, écrit conjointement par Smallcap Discoveries et Espace MicroCaps.

Dans la partie I, nous avons commencé avec une vue d’ensemble du secteur SaaS. Nous avons discuté des bénéfices de ce modèle d’affaires face à celui plus traditionnel qu’est le déploiement de logiciel Sur-Site. Le tout s’est conclu avec une analyse de pourquoi le marché accorde à ces entreprises de hautes valorisations.

SaaS – Le guide complet pour investir (Partie I)

Partie II – SaaS dans le secteur des smallcaps et une compagnie à surveiller

Dans la partie II de notre série, nous mettrons l’emphase sur le modèle SaaS dans le secteur des petites capitalisations (« smallcaps »). Nous parlerons des défis auxquels font face ces entreprises mais aussi des énormes opportunités d’investissement que nous avons vu émerger de ce secteur. Nous conclurons avec une entrevue réalisée avec le PDG d’une compagnie SaaS qui nous intéresse particulièrement.

SaaS et secteur smallcap – Les défis

En raison de leur taille, les entreprises à petite capitalisation peuvent généralement croître à un rythme beaucoup plus rapide que celles à plus grande capitalisation. Pensez à une petite compagnie SaaS qui génère 1M$ de revenus et qui obtient un contrat d’une valeur de 1M$. La valeur de l’entreprise vient de doubler du jour au lendemain et peut-être même encore plus dû à l’effet de levier. Nous avons vu ce scénario se produire plus d’une fois.

Nous avons vu l’action de Solium Capital (SUM.V) s’apprécier de moins de 2$ en 2012 à presque que 8$ aujourd’hui. Solium Capital vend un logiciel qui automatise l’administration et la comptabilisation des régimes d’options d’achat d’actions octroyés aux employés.

Alors oui, le secteur SaaS produit parmi les plus grands gagnants dans l’univers des smallcaps. Par contre, il existe un inconvénient.

Le modèle SaaS garantit presque assurément des flux de trésorerie négatifs pendant un certain moment. Cela implique que les entreprises SaaS ont besoin de financement externe pour survivre avant d’atteindre la taille critique pour réaliser des économies d’échelle. Cependant, en raison de leur petite capitalisation boursière, les smallcaps ont souvent de la difficulté à avoir accès à du financement public et cela peut se traduire en expérience douloureuse pour les investisseurs.

Modèle SaaS – La consommation de trésorerie

Alors pourquoi l’industrie SaaS opère de façon déficitaire?

La raison première est pour maximiser la croissance. Si le retour sur les frais de ventes et marketing est attrayant, il est logique de réinvestir tous les profits dans l’entreprise. Cela permet à une entreprise SaaS d’optimiser sa croissance et ses parts de marché. Les investisseurs adorent ce scénario.

Les compagnies publiques SaaS dépensent environ 40% de leurs revenus en ventes et marketing. Quant à elles, les firmes traditionnelles de logiciels Sur-Site en dépensent seulement 20-25% (selon le Software Equity Group).

Donc, la croissance des entreprises Sur-Site est beaucoup plus lente mais elles produisent de meilleures marges. De plus, les dépenses consacrées à la R&D est d’environ 15% comparativement à 17-22% pour les entreprises SaaS.

La deuxième raison pourquoi les compagnies SaaS opèrent à perte est dû au fait que le Coût d’Acquisition par Client (CAC) vient avant les revenus. Elles engagent les coûts au tout début pour acquérir de nouveaux clients dont les revenus seront réalisés tout au long de la durée de vie de la relation d’affaires. Quant aux entreprises traditionnelles Sur-Site, elles touchent leurs revenus en grande partie à la vente de la licence.

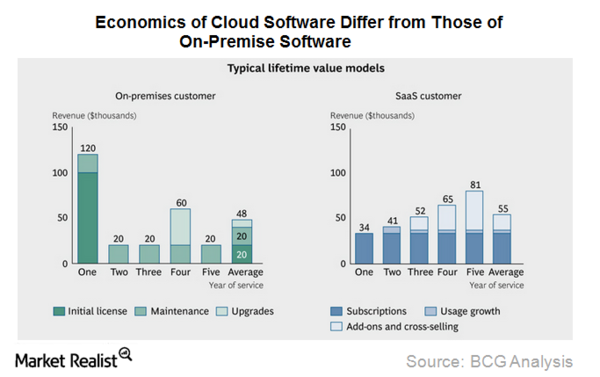

Ces deux graphiques vous donnent une idée des différences temporelles au niveau de la réalisation des revenus :

En vendant une licence, l’entreprise offrant des logiciels Sur-Site devient profitable dès la première année. Plus elle en vend, plus elle sera profitable à court terme. Par contre, dès que le flux de nouvelles licences prend fin, les revenus et profits baissent brusquement et c’est là que les contrats de maintenance prennent le relai.

Le modèle SaaS lui, fournit un flux de revenus plus stable et graduel. Cependant pour une entreprise SaaS, plus la croissance est rapide moins elle sera profitable à court terme. David Skok de Matrix Partners a créé un modèle illustrant l’impact d’ajouter plus de clients à chaque mois, toute chose étant égale par ailleurs :

Ceci nous laisse face à une énigme plutôt intéressante concernant les entreprises SaaS : plus la croissance est rapide, plus elles perdent de l’argent. Si une compagnie réussit à trouver des investisseurs qui pensent plus loin que les profits à court terme, elle peut plus souvent qu’autrement réussir à capturer une grande part de son marché. Toutefois, pour plusieurs entreprises à petite capitalisation, ce type d’investisseur peut être dur à dénicher.

Afin de mieux comprendre ce défi, nous nous sommes entretenus avec une entreprise SaaS considérée comme une étoile montante de l’industrie. Nous avons eu le plaisir de discuter avec Steve Levely, PDG de Ackroo Inc. (« Ackroo » ; AKR.V). Ackroo offre des solutions de cartes-cadeaux et de fidélisation conçues pour augmenter la rétention de la clientèle.

Steve est arrivé à la barre de Ackroo en mai 2014 alors que la compagnie était au bord du gouffre financier et a dirigé avec succès le plan de redressement. Ackroo fait partie des entreprises SaaS canadiennes ayant le mieux performé cette année. Le titre est en hausse de plus de 140% en 2015.

Pour apprendre comment Steve et son équipe y sont parvenus, écoutez notre entrevue (en anglais – enregistrée avant la divulgation des résultats du deuxième trimestre) :

En résumé, les entreprises SaaS à petite capitalisation doivent faire face à leurs propres défis. Par contre, comme AKR et SUM nous ont démontré, les investisseurs qui comprennent le secteur peuvent récolter de gros profits.

Dans la partie III de notre guide SaaS, nous allons rassembler toutes les informations nécessaires pour vous aider. Nous couvrirons les indicateurs clés à analyser pour chaque compagnie SaaS dans laquelle vous investissez. Nous terminerons avec tout ce que vous devez savoir afin de vous orienter vers les profits.

SaaS – Le guide complet pour investir (Partie III)