Brandon Mackie |

Étude de cas: Pioneering Technology Corp. (PTE.V)

Fondée par Paul Andreola et Brandon Mackie, Smallcap Discoveries est une lettre d’investissement payante dédiée à la découverte des compagnies émergentes les plus prometteuses au Canada. Leur méthodologie leur a permis d’identifier et d’investir profitablement dans certains des titres les plus performants sur le marché boursier canadien au cours des dernières années. Leur style est simple mais efficace — investir au tout début du cycle de découverte d’un titre boursier à un prix irraisonnablement bas et le vendre plus tard dans le processus aux fonds institutionnels pour plusieurs fois leur mise de capital de départ.

Devenir membre procure plusieurs avantages intéressants, notamment un accès privilégié à Paul et Brandon sur leur forum de discussions et à des opportunités de placement privé exceptionnelles. Devenez membre dès aujourd’hui en cliquant par ici: Smallcap Discoveries.

– Traduction par Simon Boudreau

Smallcap Discoveries a été lancé en novembre 2014 avec une seule mission en tête : découvrir les meilleures entreprises de croissance émergentes au Canada. Dès notre première année, nous avons découvert Hamilton Thorne (TSX Venture: HTL.V) et Lite Access Technologies (TSX Venture: LTE.V) qui ont été et sont toujours deux grands gagnants. Nous avons aussi découvert Intema Solution (TSX Venture: ITM) qui nous a rappelé qu’on pouvait aussi faire des erreurs.

La cadence a ensuite ralenti. Plus d’un an avait passé depuis notre dernière idée d’investissement et notre patience commençait à s’affaiblir. C’est alors que nous sommes tombés sur une petite entreprise ontarienne : Pioneering Technology Corp. (TSX Venture: PTE). Nous avions déjà acheté des actions de l’entreprise par le passé mais elle n’avait jamais livré les résultats que l’on souhaitait voir.

Nous avons eu vent que Pioneering tentait de lever du capital par le biais d’un placement privé et cela a piqué notre curiosité. L’entreprise avait évolué mais est-ce que les choses avaient assez changé pour justifier un nouvel investissement? Il faut croire que oui.

PTE affichait des revenus en croissance au cours des trois derniers trimestres. La demande pour leurs produits était là. Et si l’entreprise arrivait à amasser quelques millions de dollars, le management prétendait pouvoir livrer des commandes encore plus importantes.

Nous avons décidé de prendre une position significative dans le placement privé à $0.125. Aujourd’hui, le titre se transige à $1.15, une hausse de 820% en à peine 11 mois. Ce fut tout un parcours comme vous pouvez le constater à l’aide du graphique :

Ce que nous avons vu dans PTE – ainsi que comment le titre est devenu l’un de nos plus grands gagnants à vie – est le sujet de la discussion d’aujourd’hui.

L’entreprise

Que font-ils ? Pioneering manufacture des éléments de cuisinière qui empêchent les feux de cuisson. C’est tout. On ne trouve pas plus simple. En voici une photo :

PTE proposait une solution simple à un GROS problème. Chaque année, les États-Unis subissent plus de 570 décès, 5 430 blessés et plus de 1.1 milliard de dollars en dommages matériels. Tout ça causé par un seul problème évitable : les feux de cuisson.

Si vous voulez obtenir un rendement de 10x votre investissement, vous aurez besoin de gros acheteurs institutionnels prêts à acheter vos actions pendant leur ascension. Les investisseurs de détail ne sont pas suffisants pour faire croître le prix d’une action 10x en moins d’un an.

Les investisseurs institutionnels doivent aussi convaincre d’autres investisseurs dans leur réseau d’acheter le titre. Pour ce faire, l’histoire se doit d’être simple mais assez «sexy» pour piquer la curiosité.

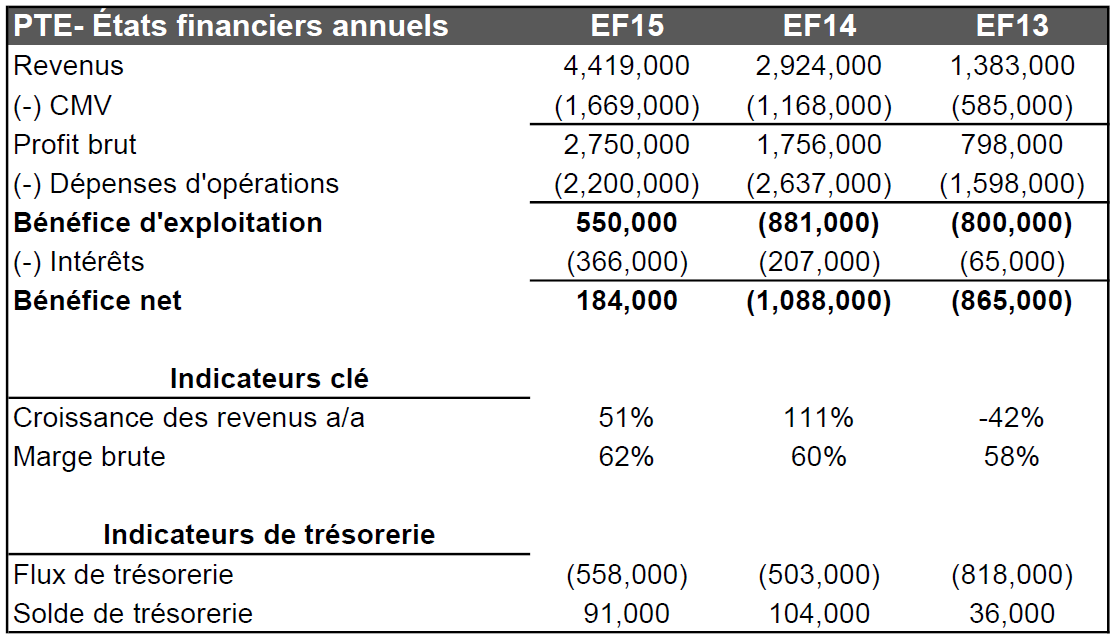

Une belle histoire est un bon départ mais ce n’est pas suffisant pour justifier un investissement. Les chiffres doivent parler d’eux-mêmes. Voici nos impressions suite à notre analyse faite en mars :

Si on devait seulement se limiter à deux indicateurs, ce serait la croissance des revenus et la marge brute. Une marge brute de plus de 50% indique que l’entreprise possède une position solide dans son marché. Elle peut aussi avoir une forte image de marque et/ou peu de concurrence.

Pour PTE, nous avons constaté que c’était les deux ; l’entreprise avait pratiquement créé son marché de niche et n’avait aucune concurrence. Leurs produits étaient déjà installés sur plus de 140,000 cuisinières sans jamais aucun incident répertorié. Personne d’autre ne pouvait affirmer une telle chose.

La croissance des revenus d’une entreprise en dit long sur son succès dans le marché. En tant qu’investisseur, vous ne pourrez pas nécessairement parler avec les clients de l’entreprise. Vous ne comprendrez jamais le marché aussi bien que la direction de l’entreprise. Cependant, la croissance des revenus peut vous indiquer environ 90% de ce que vous avez besoin de savoir. Vous seriez surpris de savoir à quel point les investisseurs oublient ce point si simple.

Chez Smallcap Discoveries, nous utilisons trois critères simples : 25% + de croissance des revenus, marge brute de 50% + et la profitabilité au niveau des opérations. Pioneering remplissait tous ces critères avec brio. Nous avions entre les mains une compagnie avec un modèle d’affaires et une histoire simple à comprendre. Elle était en croissance, profitable et affichait de fortes marges bénéficiaires. Maintenant, il ne nous restait plus qu’à approfondir notre recherche sur PTE, le titre.

Marché de capitaux

Vous pouvez faire autant de recherche et de diligence raisonnable que vous le voulez, les initiés vont toujours en savoir plus que vous. C’est pourquoi il est essentiel de veiller à ce que les intérêts de la direction soient alignés avec les vôtres.

Nous voulons voir des initiés qui possèdent des multiples de leur salaire en actions. Nous aimons particulièrement quand ils achètent des actions avec leur propre argent.

Nous avons donc consulté la circulaire d’information de la direction de PTE. Le PDG Kevin Callahan possédait 8.5% des actions en circulation. Au total, les initiés détenaient 33.1% de l’actionnariat avec un directeur qui possédait à lui seul 20.9%. Cela nous semblait idéal ; le management détenait une juste partie des actions sans en détenir trop pour leur permettre de profiter des actionnaires.

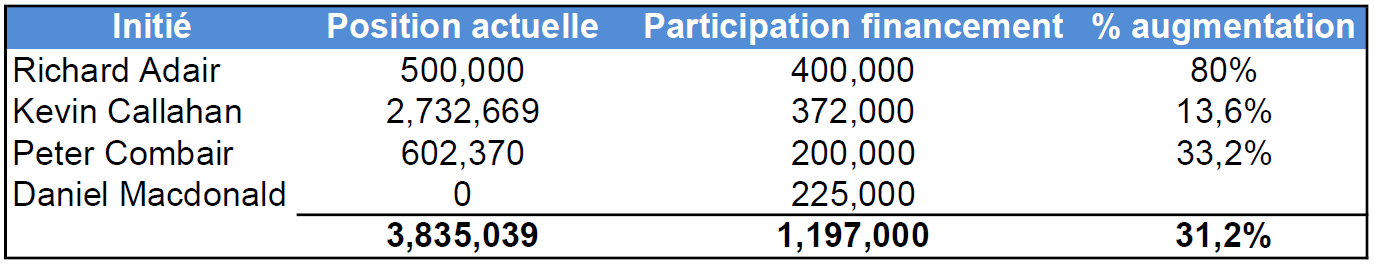

Tel que mentionné plus haut, PTE effectuait un financement majeur à cette époque. La direction tentait de convaincre des investisseurs qu’avec le financement, l’entreprise pourrait capitaliser sur des opportunités de croissance immenses. Si c’était vrai, les initiés allaient assurément vouloir participer au financement n’est-ce pas? C’est exactement ce qui est arrivé.

Nous nous attendions donc à une importante participation des initiés. Une fois le financement fermé, nous avons consulté le site SEDI pour plus de détails (vous pouvez aussi utiliser canadianinsider.com pour cette information) et avons fait cette petite analyse :

Les initiés ont donc participé pour près de 10% du financement total. Ils ont investi $150,000 de leur propre argent, augmentant ainsi leur position de 31% en moyenne. Voilà ce que nous aimons voir.

Évaluation

La dernière – et la plus importante – pièce du casse-tête est l’évaluation. Nous croyons fermement que la clé du succès est de bâtir sa position au juste prix. Payez aujourd’hui un prix d’aubaine pour une solide entreprise en espérant qu’elle devienne le chouchou surévalué de demain.

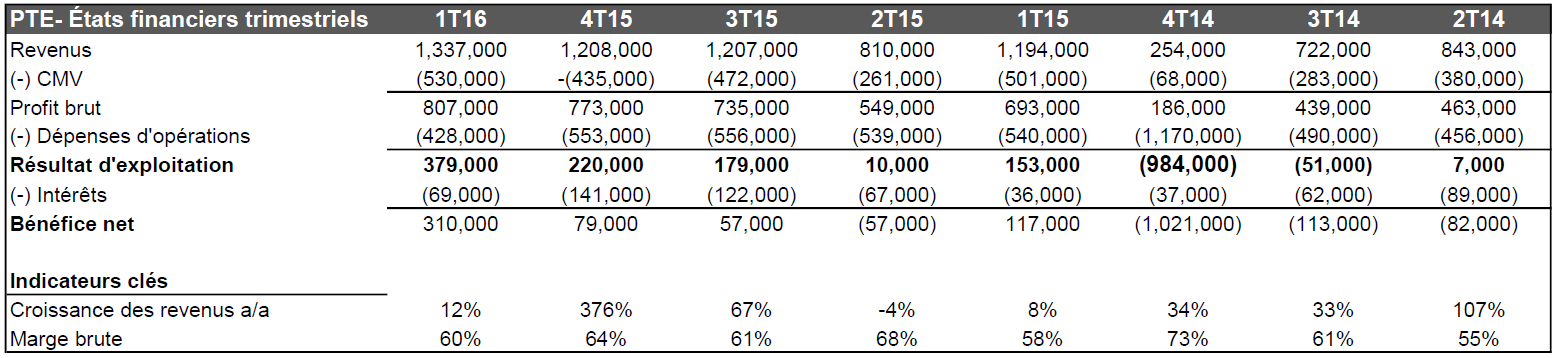

PTE se transigeait à 15x les bénéfices des 12 derniers mois. C’était une évaluation raisonnable, voire faible, pour une entreprise avec une telle croissance. Plus nous avancions dans nos recherches et plus le prix nous semblait être une vraie aubaine. Voici ce qui a attiré notre attention dans les résultats trimestriels de SEDAR :

Les chiffres nous indiquaient que PTE était une entreprise en pleine accélération. Les revenus semblaient s’être stabilisés à plus de $1.2M alors nous jugions qu’une évaluation basée sur les revenus annualisés du 1er trimestre était plus appropriée.

Portez attention à la dépense d’intérêt du tableau ci-dessus. Plus de 25% du bénéfice d’exploitation allait dans les poches des détenteurs de dette. Selon nous, une entreprise à forte croissance et maintenant profitable pouvait assurément utiliser de l’équité pour rembourser cette dette toxique. Le management était d’accord. Ils ont d’ailleurs cité la dette comme une des raisons principales pour lever du capital dans leur rapport de gestion du 1er trimestre :

«Historiquement, Pioneering a financé ses besoins de fond de roulement en combinant les flux de trésorerie générés par les opérations ainsi que le financement par dette et équité. Le coût du financement par dette a été très onéreux pendant la croissance des opérations de Pioneering.»

PTE a dévoilé dans ses états financiers une ligne de crédit de $250,000 qui était garantie par le plus gros actionnaire de l’entreprise – et PTE payait 25% d’intérêt composé mensuellement pour cette garantie. On retrouvait aussi un autre prêt à court terme de $400,000 du même actionnaire, avec une fois de plus un taux d’intérêt annuel de 25%. En voilà une dette qui coûte cher!

Selon nos estimations, PTE pouvait sauver $40,000 par trimestre seulement en intérêts. En combinant ces économies avec notre évaluation annualisée, PTE se transigeait maintenant à 4x le bénéfice net. Il fallait creuser pour arriver à cette conclusion mais on passait maintenant d’une évaluation raisonnable à très bon marché.

Pour nous, cet investissement représentait le classique «pile nous gagnons, face nous ne perdons presque rien». Dans le pire des cas, même si le management n’atteignait qu’une fraction de leur cible de 50% de croissance des revenus, nous pourrions probablement récupérer notre investissement initial.

Comme PTE répondait à tous nos critères, nous avons décidé en mars de faire un investissement important. La partie excitante ne faisait que commencer.

Voici comment les choses se sont déroulées au cours de la dernière année :

- 30 mai 2016 : PTE enregistre un chiffre d’affaires au T2 de $1.25M$, en hausse de 55% comparativement à la même période l’année précédente.

- 17 août 2016 : Middle Oak, un assureur résidentiel multifamilial, annonce un rabais de 7% pour tous les clients qui installent le produit Smart Burner de PTE dans leurs propriétés (lorsque le produit se paie tout seul avec des économies sur les assurances, ça augure bien pour les ventes futures).

- 30 août 2016 : PTE annonce ses résultats du T3. Les revenus atteignent $1.6M (+35% a/a). Le bénéfice net se chiffre à $240,000 (+55% a/a).

- 6 septembre 2016 : PTE annonce la plus grosse commande de l’histoire de l’entreprise avec une chaîne hôtelière nord-américaine de premier plan. La commande est de 8 800 unités, soit environ $1.6M et couvre environ 20% du portfolio total de la chaîne d’hôtels. Le marché commence à spéculer sur la possibilité que PTE puisse obtenir une commande pour les 80% restants.

- 19 octobre 2016 : PTE préannonce ses résultats du T4 – des revenus de $2.6M, en hausse de 120% par rapport à la même période l’année précédente. Les revenus annuels sont de $6.8M (+55% a/a) et le bénéfice net atteint $1.06M (+649% a/a).

- 10 janvier 2017 : PTE reçoit une 2e commande de la même chaîne hôtelière. La commande est pour 10 140 unités et représente une valeur approximative de $1.8M. Cette commande marque un nouveau record pour l’entreprise.

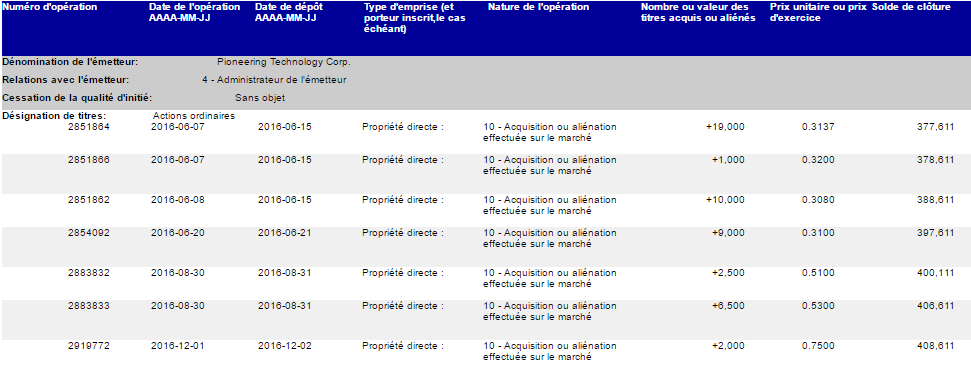

Et que faisaient les initiés pendant ce temps? Au moins l’un d’entre eux, John Bergsma, achetait des actions directement sur le marché :

Peter Lynch aime bien dire que les initiés vendent leurs actions pour toutes sortes de raisons mais n’en achètent que pour une seule. C’est aussi un très bon signe lorsque ces achats se font à des multiples de votre prix d’achat.

La valeur fondamentale combinée à la croissance des revenus est, selon nous, la façon la plus rapide de faire multiplier le prix d’une action en bourse. Alors que le titre de PTE approchait le $1.00, la capitalisation boursière a dépassé les $50M. C’est un seuil important car l’action n’était désormais plus considérée comme un «penny stock». Ainsi, plusieurs fonds institutionnels avaient maintenant la possibilité de l’inclure dans leur portfolio.

Voyez-vous, beaucoup de fonds d’investissement se comparent à leurs pairs. Si un de vos compétiteurs s’apprête à frapper un coup de circuit avec une action, vous vous devez de la posséder aussi sans quoi vous risqueriez d’accuser un retard important par la suite. Cette compétition peut mener à de gros volumes d’achat et faire exploser le prix de l’action. C’est sans doute ce qui est arrivé récemment avec PTE.

Après l’impressionnante hausse des derniers mois, nous avons réduit notre position mais détenons toujours presque toutes les actions que nous avions achetées dans le placement privé. La direction projette une autre année avec une croissance des revenus de 50% en 2017. N’oublions pas qu’une nouvelle réglementation pourrait passer cette année exigeant que TOUS les nouveaux fours électriques à serpentins incorporent une forme de technologie de prévention des incendies d’ici 2019.

Ce sera très intéressant de suivre ce titre en 2017.

Nous avons investi dans plusieurs entreprises avec des caractéristiques semblables à celles de Pioneering Technology Corp. Nous vous invitons à découvrir ces entreprises – ainsi que notre processus de recherche pour les trouver – au www.smallcapdiscoveries.com

Divulgation : Paul Andreola, Brandon Mackie, Mathieu Martin et Philippe Bergeron-Bélanger détiennent des actions de PTE.V.