Mathieu Martin |

À surveiller: BlueRush Media Group (BTV.V)

Prix de l’action: $0.12

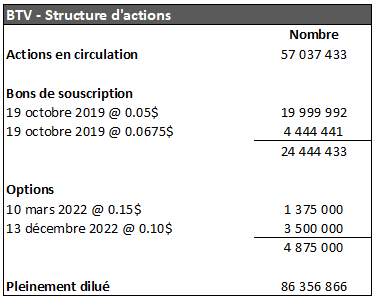

Nombre d’actions en circulation / Pleinement diluées: 57.04M / 86.36M

Capitalisation boursière: $6.84M

Dette totale: $1.06M

Encaisse: $2.31M*

Valeur d’entreprise: $5.59M*

Détenu par les initiés (pleinement dilué): 72%

*Incluant les recettes du placement privé effectué en octobre 2017

Faits Saillants

- BlueRush est en redressement («turnaround») et réoriente graduellement sa stratégie. Le titre est extrêmement inconnu et illiquide.

- L’entreprise effectue présentement une transition d’un modèle de ventes uniques vers un modèle de revenus récurrents de type Software-as-a-Service (SaaS). Nous croyons que les investisseurs sur le marché public ne réalisent pas ce qui est en train de se produire.

- En octobre 2017, quelques investisseurs stratégiques ont acheté une position significative dans l’entreprise et, en décembre, un nouveau PDG a été nommé avec l’intention d’accélérer la croissance des revenus récurrents.

- Au fil des ans, l’entreprise a développé de nombreux actifs incorporels (propriété intellectuelle) qui offrent maintenant plusieurs opportunités de monétisation pour la nouvelle équipe en place.

- Sur la base de nos prévisions pour les exercices fiscaux 2018 et 2019, nous estimons que les actions de BlueRush Media Group sont sous-évaluées et offrent un potentiel de rendement de 167% sur un horizon de 2 ans.

Aperçu De L’Entreprise

BlueRush Media Group («BlueRush») a été fondée en 2003 et a commencé à se transiger publiquement en 2007 sur le TSX Venture, par l’intermédiaire d’une société de capital de démarrage («capital pool company», ou CPC). BlueRush a historiquement œuvré dans le secteur des services de marketing numérique (SMN), principalement pour des clients du secteur bancaire. Les SMN comprennent des services tels que la construction de sites Web et l’implantation de programmes de marketing en ligne. Puisque l’industrie bancaire a traversé des cycles de sous-traitance puis de développement à l’interne en ce qui concerne ce type de services, les revenus de BlueRush ont souffert d’inconstance d’une année à l’autre. En 2012, la direction a pris la décision de développer une offre de produits pouvant être vendue selon un modèle de revenus récurrents afin de bâtir une entreprise plus stable et soutenable sur le long terme. Au cours des années suivantes, DIGITALREACH et INDIVIDEO sont nés.

DIGITALREACH

Selon le site Web de l’entreprise, DIGITALREACH est une plate-forme de gestion et de distribution de contenu qui aide les conseillers, les consultants et les équipes commerciales à développer leur clientèle en simplifiant la gestion de leurs clients. Ce produit se décline en deux versions distinctes:

1) DIGITALREACH est commercialisé et vendu directement par BlueRush à des entreprises, afin de leur permettre d’envoyer du contenu régulier à leurs clients actuels et potentiels;

2) SMARTADVISOR est une version exclusive commercialisée par Broadridge Financial Solutions (NYSE: BR / $10 milliards de capitalisation boursière) au Canada, et est utilisée à des fins réglementaires suite à la mise en œuvre de la réglementation CRM2 au Canada.

CRM2 est une loi s’appliquant à l’ensemble de l’industrie financière qui a été mise en place au début de 2017. Elle oblige les entreprises à divulguer et à rapporter plus d’informations à leurs clients. SMARTADVISOR est un outil qui aide les entreprises financières à répondre aux exigences de cette nouvelle réglementation. Avec les deux versions combinées, DIGITALREACH est actuellement utilisé chez la banque TD, Manuvie et de nombreuses autres institutions financières par plus de 75 000 conseillers financiers.

INDIVIDEO

Toujours selon le site web de l’entreprise, INDIVIDEO crée des vidéos personnalisées pour chaque client, leur communique des informations pertinentes tout au long du visionnement et les fidélise. En résumé, la plate-forme permet aux entreprises, à partir de leurs bases de données, d’envoyer des vidéos personnalisées à chacun de leurs clients. Une utilité, par exemple, pourrait être une banque faisant parvenir à ses clients une vidéo montrant à quoi ressemblera leur retraite s’ils épargnent une certaine somme d’argent chaque mois pendant un certain nombre d’années. Ou il pourrait s’agir d’une soumission d’assurance personnalisée qu’un représentant envoie à un client potentiel après la première rencontre. Le format vidéo personnalisé est très attrayant pour un large éventail de clients et peut être utilisé dans de nombreux verticaux. INDIVIDEO représente une très petite partie des revenus présentement. Il est utilisé par des clients tels que Allstate Insurance et Groupe Investors. Vous pouvez d’ailleurs voir plusieurs exemples en visitant le site Web d’INDIVIDEO.

Il existe de nombreuses applications pour cette technologie et la direction est en phase exploratoire afin de déterminer comment en tirer le plein potentiel.

Autres Produits

BlueRush a également développé de la propriété intellectuelle pour plusieurs produits de niche tels qu’un «expert hypothécaire» et un «expert en retraite». L’expert hypothécaire, par exemple, est essentiellement une calculatrice financière qui permet à un utilisateur d’entrer des informations de base sur l’hypothèque qu’il recherche. L’outil montre ensuite au client potentiel le meilleur taux d’intérêt disponible et le paiement mensuel qui y serait associé. Le client peut alors effectuer une demande d’hypothèque auprès de l’institution financière parrainant l’outil. L’expert hypothécaire peut être vendu en tant que contenu payant en ligne aux annonceurs du secteur financier, et génère des revenus sur la base du CPM (coût par millier d’impressions) en plus d’un partage des revenus. Bien que ces produits ne génèrent pas de revenus significatifs à l’heure actuelle, suite à nos discussions avec la direction, nous croyons qu’ils offrent un potentiel important et représentent une option gratuite au prix actuel du titre.

De manière très sommaire, l’opportunité d’investissement que nous voyons est la suivante: BlueRush est en redressement et réoriente sa stratégie afin de passer de ventes uniques à un modèle de revenus récurrents. Comme nous le verrons plus loin, l’entreprise démontre déjà une importante croissance au niveau de ses revenus récurrents et nous sommes d’avis que les investisseurs n’attribuent pas assez de valeur à la transition qui est en train de se produire.

Équipe De Direction Et Conseil D’Administration

BlueRush a été fondée en 2003 par Larry Lubin. Larry possède une vaste expérience dans les ventes, le développement de logiciels et les services financiers. Avant BlueRush, il a fondé une entreprise appelée Fitech, qui fait maintenant partie de CGI. Larry et son équipe chez Fitech ont développé de nombreuses applications de premier plan pour les institutions financières.

En 2006, Len Smofsky, un autre entrepreneur à succès ayant une expertise en communication visuelle et stratégie, a rejoint Larry et l’équipe de BlueRush. Len et Larry ont formé un partenariat afin de recréer BlueRush, avec l’intention d’offrir des expériences client personnalisées utilisant un mélange unique de médias numériques et de capacités technologiques avancées.

C’est en 2012-2013 que le duo s’est rendu à l’évidence, la voie vers la réussite est de développer des produits selon un modèle SaaS, c’est-à-dire de vendre des logiciels sur une base d’abonnement mensuel. Après quelques années à travailler au développement de nouveaux produits et suite à l’intérêt grandissant pour ceux-ci, Larry et Len partent à la recherche de nouveau talent et d’expertise afin de commercialiser ces nouvelles solutions.

Le développement le plus important se produit en août 2017 alors que BlueRush annonce la nomination de Steve Taylor au conseil d’administration. Steve Taylor est un entrepreneur chevronné possédant plus de 25 années d’expérience dans le domaine du commerce en ligne, des médias numériques et des logiciels SaaS. Il a géré de larges équipes de ventes par le passé et sait comment atteindre le succès commercial dans une industrie telle que celle de BlueRush. Auparavant, Steve a été le fondateur et PDG de Resolver Inc., une entreprise de gouvernance, de gestion des risques et de conformité qui a été vendue avec succès à Klass Capital, un fonds de capital-investissement («private equity»), en 2015.

Dans le cadre d’un placement privé, Steve Taylor a investi $250,000 dans BlueRush et a emmené avec lui un fonds canadien de capital de risque technologique de premier plan, Round 13 Capital, pour un investissement additionnel de $750,000. Round 13 Capital est dirigé par Bruce Croxon, ancien dragon à l’émission Dragons’ Den diffusée sur CBC. Le fonds de capital de risque, qui détient maintenant environ 25% des actions en circulation de BlueRush et près de 33% sur une base entièrement diluée, a nommé un directeur au conseil d’administration (John Eckert) et aide activement l’entreprise à franchir les prochaines étapes. BlueRush a désormais accès au vaste réseau d’entrepreneurs et d’investisseurs à succès chez Round 13, tel que le co-fondateur de Shopify, par exemple.

Finalement, en décembre 2017, Steve Taylor a été nommé Chef de la Direction («CEO») de l’entreprise, en remplacement de Larry Lubin qui demeurera impliqué en tant que président. Le redressement est maintenant en cours avec un nouveau PDG et un investisseur hautement stratégique (Round 13) à bord.

Point Tournant: Placement Privé En Octobre 2017

Bien que BlueRush ait un long historique de ne pas diluer ses actionnaires, elle l’a fait de manière significative en octobre dernier. Tel qu’expliqué dans la dernière section, l’entreprise recherchait des partenaires stratégiques pour mener l’entreprise vers sa prochaine phase de croissance. C’est dans ce contexte que la décision de céder une participation importante à Steve Taylor, à Round 13 Capital et à quelques autres investisseurs stratégiques a été prise.

Le placement privé, qui s’est conclut le 20 octobre 2017, a donné lieu à l’émission de 19 999 992 unités à $0,05 (chaque unité comprenant une action ordinaire et un bon de souscription à $0,05 valide pendant 24 mois) et 4 444 441 unités à $0,0675 (chaque unité comprenant une action ordinaire et un bon de souscription à $0,0675 valide pendant 24 mois), pour des recettes brutes de $1,300,000. Nous avons participé dans ce financement. Selon notre compréhension, toutes les actions du placement privé ont été placées entre les mains d’une poignée d’investisseurs à long terme et ne devraient pas inonder le marché une fois que le placement privé deviendra libre.

Structure D’Actions Et Positions Des Initiés

Voici un aperçu de la structure d’actions de BlueRush ainsi qu’un récapitulatif des positions en équité de la direction et des autres initiés. Ces tableaux tiennent compte des actions, des bons de souscription et des options qui ont été émis ou annoncés jusqu’au communiqué de presse du 13 décembre 2017.

Comme vous pouvez le constater dans le tableau sur les initiés, ce sont eux qui détiennent la majorité des options et des bons de souscription (76% en fait). Le reste est généralement entre bonnes mains puisque le dernier placement privé a été effectué avec seulement quelques investisseurs stratégiques qui ont un horizon à long terme. Petite parenthèse, un des clients de l’entreprise a pris une petite participation dans le placement privé. Lorsqu’un client aime tellement un produit qu’il décide d’investir dans l’entreprise directement, c’est souvent très bon signe!

Performance Financière

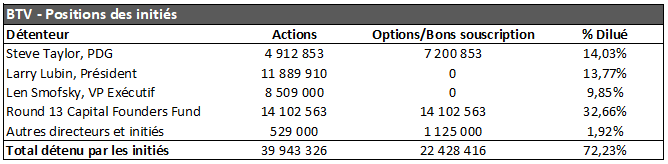

Bien qu’il soit généralement important de jeter un coup d’œil aux résultats financiers passés, dans le cas de BlueRush, nous sommes beaucoup plus intéressés par le pipeline de nouveaux produits SaaS que par les anciens services de marketing numérique. Pour cette raison, nous nous concentrerons principalement sur les projections futures et laisserons les lecteurs évaluer la performance financière passée par eux-mêmes.

On entend souvent dire que valoriser une entreprise relève plus de l’art que de la science. Eh bien pour BlueRush, c’est beaucoup d’art et peu de science. Les données financières relatives aux nouveaux produits sont limitées, les dépenses ont été réduites du côté des services tandis que de nouvelles dépenses ont été ajoutées du côté des produits SaaS, y compris 5 nouveaux vendeurs et une campagne de publicité en ligne afin d’accélérer la prospection de nouveaux clients. Il y a beaucoup de paramètres en mouvement ici, alors soyez prudents lorsque vous effectuerez votre diligence raisonnable (ou en vous fiant à nos projections).

Néanmoins, voici nos projections pour les exercices fiscaux 2018 et 2019 (prenez note que BlueRush termine son exercice fiscal le 31 juillet):

*Tableau en anglais pour faciliter la comparaison avec les états financiers officiels de l’entreprise

Les hypothèses clés du modèle ci-dessus sont les suivantes:

- Les revenus de Subscriptions and support (produits SaaS et hébergement) connaîtront une croissance d’un peu plus de 50% par année pour les 2 prochaines années.

- Les revenus de Services augmenteront lentement et se stabiliseront à $200,000 par mois en 2019, selon les projections de la direction.

- La marge brute est une donnée clé afin d’obtenir une estimation précise du bénéfice ou de la perte nette. Celle-ci est difficile à modéliser sur les revenus Subscriptions and support car ceux-ci sont composés de revenus SaaS (marge brute de 90%) et de revenus d’hébergement (marge brute très basse). Nous avons modélisé une amélioration de la marge brute sur ce segment de 5% à 7% par année. Celle-ci passerait donc de 58% pour 2017 à 70% pour 2019 et ce, grâce à l’augmentation plus importante des revenus SaaS par rapport à l’hébergement au cours des prochaines années.

- Les dépenses d’opérations en espèces (Cash OPEX) sont également difficiles à modéliser et devront probablement être réajustées. Nous serons en mesure d’estimer ces dépenses avec plus de certitude suite à la publication des deux ou trois prochains résultats trimestriels.

Sur la base de nos discussions avec la direction, nous croyons que l’entreprise pourrait atteindre la profitabilité d’ici environ 18 mois, ce qui nous mènerait au quatrième trimestre de 2019 (mai-juillet 2019). Cependant, notre attente n’est pas que la profitabilité soit l’objectif principal de la direction. Lorsqu’une entreprise SaaS démontre que son modèle de croissance tient la route (coût d’acquisition d’un client < valeur d’un client sur toute sa durée de vie) et que la période pour récupérer ses investissements en ventes et marketing est raisonnablement courte, il est alors beaucoup plus logique de continuer à dépenser et à croître plus rapidement plutôt que de tenter d’être profitable. Dans une telle situation, nous n’aurions aucun inconvénient à continuer de supporter l’entreprise même si elle ne génère pas de profits.

Valorisation

Comme beaucoup de nos lecteurs le savent, la profitabilité (ou la quasi-profitabilité) est l’un de nos critères d’investissement principaux. BlueRush est donc typiquement une entreprise à laquelle nous ne serions pas intéressés. Cependant, dans ce cas-ci, la combinaison d’un nouveau modèle d’affaires, d’un nouveau PDG et la présence d’investisseurs stratégiques nous rendent énormément plus confiants en nos chances de succès sur cet investissement. Nous sommes donc prêts à prendre un peu plus de risques.

Lorsque nous évaluons une entreprise de type SaaS qui n’est pas profitable, nous accordons une attention particulière aux 4 critères suivants:

- Quelle est la croissance des revenus? Pour l’EF 2017, les revenus récurrents ont augmenté de 64% par rapport à l’année précédente et la direction prévoit continuer de croître au-delà de 50% par année. Ceci correspond parfaitement à ce que nous recherchons.

- Est-ce que le bilan est en santé ou bien l’entreprise va-t-elle manquer d’argent? À la suite du dernier placement privé, BlueRush possède plus de $2M en encaisse. De plus, les bons de souscription sont largement dans l’argent et pourraient offrir un influx de capital supplémentaire de $1.3M. Avec une encaisse correspondant à plus de deux fois la perte nette estimée pour 2018, nous nous sentons très confortables.

- Est-ce la direction est compétente? Steve Taylor, le nouveau PDG, est en poste depuis très peu de temps. Sur la base des discussions que nous avons eu avec lui et sur son historique, nous croyons qu’il est extrêmement compétent et sommes ravis de le voir joindre l’entreprise. Puisque nous ne l’avons jamais vu agir à titre de PDG d’une entreprise publique auparavant, nous demeurerons prudemment optimistes et seront à la recherche de signes nous démontrant que notre thèse d’investissement est exacte (ou qu’elle ne l’est pas).

- Est-ce que la direction a eu du succès auparavant pour lever du capital? Dans le cas présent, la réponse est définitivement oui. Le dernier placement privé était extrêmement en demande et a attiré des investisseurs stratégiques tels que Round 13 Capital, qui détient maintenant une large position en équité dans l’entreprise. Nous nous attendons à ce que Round 13 soit prêt à supporter l’entreprise lors des rondes de financement subséquentes (s’il y a lieu).

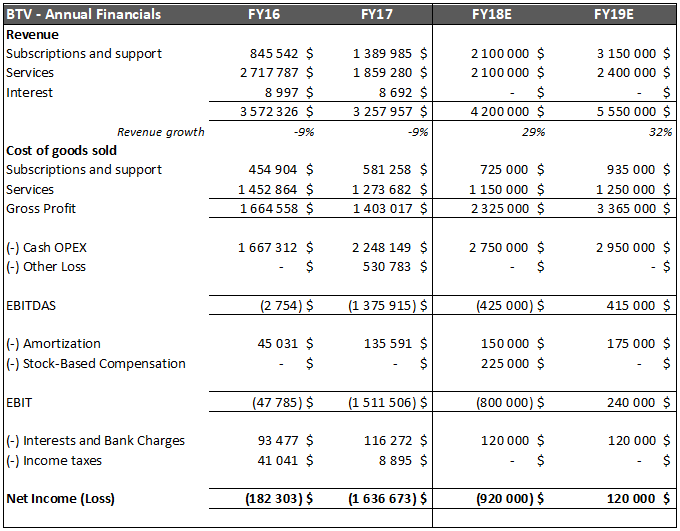

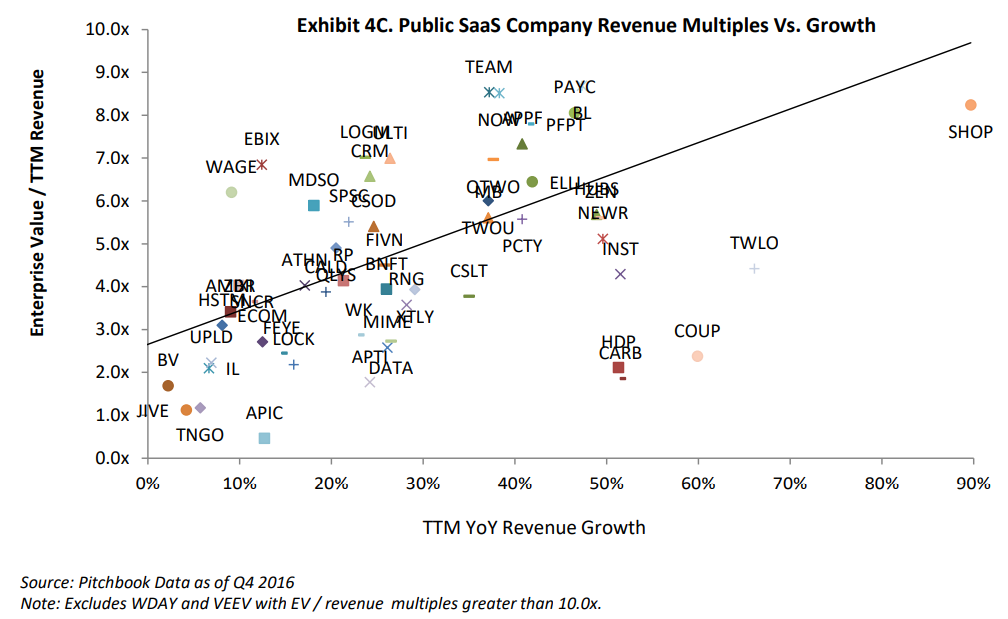

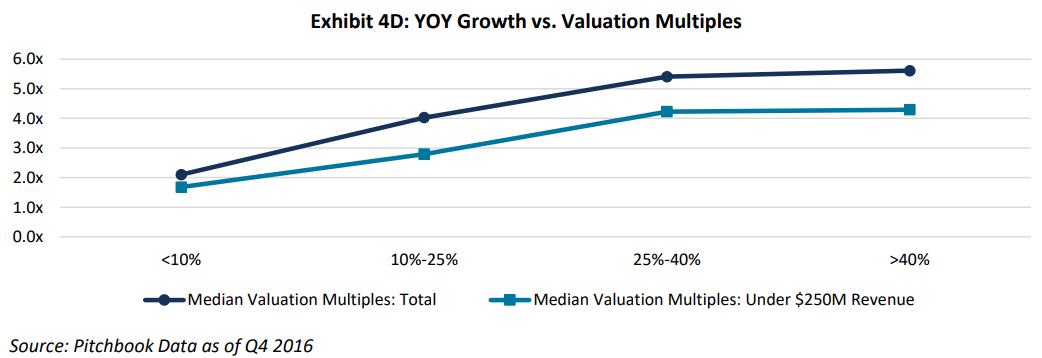

Passons maintenant aux choses sérieuses, notamment la valorisation! Puisque bon nombre d’entreprises de type SaaS ne sont pas profitables, il est impossible de les évaluer selon des ratios traditionnels tels que le P/E ou le EV/EBITDA. Le ratio le plus couramment utilisé, et celui qui est aussi le plus simple à comprendre, est le multiple des revenus. Une étude d’évaluation comparative pour les entreprises SaaS a été réalisée en 2017 par River Cities Capital Funds, et voici ce qu’elle nous montre par rapport à l’évaluation des entreprises publiques de type SaaS:

Il y a quelques points importants à retenir des deux graphiques présentés ci-haut:

- Très peu de compagnies se transigent à moins de 2.0x les revenus. Une faible croissance des revenus (<15%) et un bilan peu reluisant expliquent probablement pourquoi il y a quelques exceptions.

- Dans la catégorie 25%-40% de croissance annuelle des revenus, là où nous croyons que BlueRush devrait se retrouver, le multiple d’évaluation médian est de 4.0x les revenus.

- Quelques entreprises dans cette même catégorie se transigent à des multiples aussi élevés que 8-9x les revenus, mais celles-ci sont probablement les plus matures et en santé.

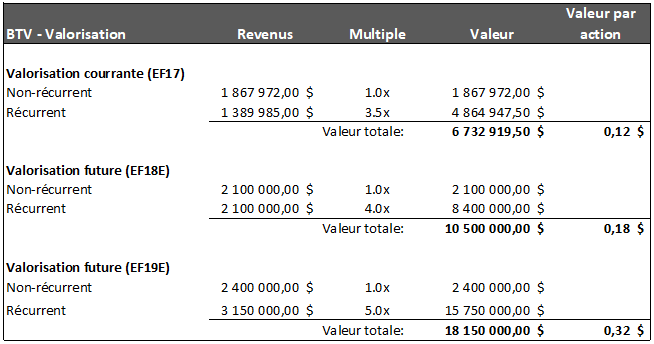

Nous avons décidé de séparer les revenus de BlueRush en 2 catégories: récurrents et non-récurrents. Les revenus non-récurrents se verront attribuer un multiple de 1.0x alors que les revenus récurrents un multiple de 3.5x pour l’évaluation courante, ce qui représente une légère escompte par rapport à la médiane des comparables. Cette escompte est justifiée par le fait que BlueRush est encore à une étape précoce dans son développement.

Dans l’éventualité que BlueRush atteigne ses projections internes de croissance, nous croyons qu’il serait justifié que le multiple d’évaluation sur les revenus récurrents passe de 3.5x à 5.0x en 2019. Au prix actuel, nous voyons donc un potentiel d’appréciation du titre de $0.12 à $0.32, soit 167% sur un horizon de 2ans.

Les points importants pour cette section:

- Nous sommes d’avis que BlueRush est sous-évalué. Le prix actuel de $0.12 par action reflète seulement la performance passée et attribue très peu de crédit aux plus récents développements fondamentaux (nouveau PDG, nouvelle stratégie de ventes, participation d’investisseurs stratégiques, etc.)

- Nos projections futures sont basées uniquement sur la croissance organique des revenus, principalement au niveau de DIGITALREACH et INDIVIDEO. La monétisation d’autres actifs logiciels et/ou des acquisitions pourraient ajouter un potentiel de rendement supplémentaire qui n’est pas inclus dans notre modèle.

- Le calcul de «valeur par action» dans le tableau ci-haut est effectué en utilisant le nombre d’actions présentement en circulation. Il ne tient pas compte de la dilution potentielle, de la dette et de l’encaisse excédentaire. Nous encourageons les lecteurs à formuler leurs propres hypothèses quand à la dilution et aux pertes d’opérations futures afin d’arriver à leurs propres estimations de la valeur par action en 2018 et 2019. Une utilisation de la valeur d’entreprise au lieu de la capitalisation boursière pourrait offrir une perspective différente sur la valeur par action à long terme, mais nous avons écarté ces calculs du présent rapport par soucis de simplicité.

Principaux Risques

- Historique de performance restreint au niveau des produits SaaS, ce qui signifie que la croissance des revenus est plus difficile à prévoir et pourrait décevoir. Une croissance des revenus plus lente aurait définitivement un impact négatif sur notre estimation de la valeur intrinsèque de l’entreprise.

- BlueRush fait face à des compétiteurs disposant de ressources financières importantes. Récemment, beaucoup de capital de risque a été investit dans le secteur dans lequel BlueRush compétitionne, ce qui nous laisse croire que la communauté d’investisseurs en capital de risque voit le même potentiel de rendements que nous. Cependant, il se pourrait que BlueRush ne soit pas en mesure de tirer son épingle du jeu.

- L’entreprise n’est pas profitable et pourrait devoir recourir à du financement additionnel dans le futur, à des termes qui pourraient ne pas favoriser les actionnaires actuels.

- Le titre est très illiquide et pourrait être difficile à vendre dans des circonstances défavorables.

- Il pourrait y avoir de la volatilité à court terme suite à la publication des états financiers du T1 2018. Comme ce trimestre était le dernier sous l’ancienne direction, nos attentes sont très basses quant à la performance financière. Un repli du titre pourrait représenter une belle opportunité d’achat.

Catalyseurs potentiels

- Croissance importante des revenus à partir du T2 2018 (de novembre 2017 à janvier 2018), suite à l’implantation de nouvelles stratégies de vente par Steve Taylor.

- Monétisation de certains actifs «cachés», tels que l’Expert Hypothécaire ou l’Expert en Retraite.

- Annonce d’un partenariat avec la division américaine de Broadridge pour attaquer le marché des États-Unis avec SMARTADVISOR.

- Acquisition(s) de compagnie(s) possédant des produits logiciels complémentaires.

- Découverte de l’entreprise par la communauté d’investissement. Au moment d’écrire ces lignes, BlueRush n’affiche pas de présentation aux investisseurs sur son site Web et n’émet presque jamais de communiqués de presse. Nous avons eu la chance de recevoir Steve Taylor comme présentateur à notre cocktail 5à7 de décembre à Montréal, et c’était la première fois depuis plusieurs années que l’entreprise présentait devant des investisseurs. BlueRush est extrêmement méconnue selon nous.

Conclusion

Investir dans des entreprises profitables, ou quasi-profitables, est l’une de nos règles d’or. Cependant, les règles sont faites pour être transgressées à l’occasion. Nous avons une conviction tellement élevée envers l’équipe de BlueRush que nous sommes prêts à parier sur l’équipe de direction pendant quelques années, en les laissant patiemment créer de la valeur via une croissance agressive des revenus plutôt que des profits. Ceci n’est pas sans risques, mais nous croyons que les probabilités sont considérablement en notre faveur lorsque nous investissons aux côtés d’investisseurs intelligents tels que l’ancien dragon Bruce Croxon!

Divulgation: Philippe et Mathieu détiennent des actions et des bons de souscription de BlueRush Media Group (BTV.V)